Ero Baselin 1 2 ja 3 välillä

Share

Share

Avainero - Basel 1 vs 2 vs 3

Perussopimukset ottaa käyttöön Baselin pankkivalvontakomitea (BCBS), pankkivalvontaviranomaisten komitea, jonka kymmenen (G-10) ryhmän keskuspankkien pääjohtajat perustivat vuonna 1975. Tämän komitean päätavoite on antaa ohjeet pankkisäännöistä. BCBS on tähän mennessä myöntänyt 3 sopimusta nimeltä Basel 1, Basel 2 ja Basel 3 tarkoituksenaan parantaa pankkien uskottavuutta vahvistamalla pankkivalvontaa maailmanlaajuisesti. Keskeinen ero Basel 1 2 ja 3 on, että Basel 1 perustetaan määrittelemään pankkien vähimmäissuhde riskipainotettuihin varoihin, kun taas Basel 2 perustetaan ottamaan käyttöön valvontatehtäviä ja vahvistamaan edelleen vähimmäispääomavaatimusta ja Basel 3 edistämään tarvetta likviditeettipuskurit (ylimääräinen pääomakerros).

SISÄLLYS

1. Yleiskatsaus ja keskeiset erot

2. Mikä on Basel 1?

3. Mikä on Basel 2?

4. Mikä on Basel 3?

5. Vertailu rinnakkain - Basel 1 vs 2 vs 3

6. Yhteenveto

Mikä on Basel 1??

Basel 1 julkaistiin heinäkuussa 1988 tarjoamaan puitteet riskienhallinnalle pankin vakavaraisuuden näkökulmasta. Pääasiallinen huolenaihe oli pankkien vakavaraisuus. Yksi tärkeimmistä syistä tähän oli Latinalaisen Amerikan velkakriisi 1980-luvun alkupuolella, jolloin komitea huomasi, että kansainvälisten pankkien pääomamäärät ovat vähentyneet ajan myötä. Pääoman ja riskipainotettujen varojen vähimmäissuhteen, joka on 8 prosenttia, todettiin olevan voimassa vuodesta 1992.

Basel 1 määritteli myös yleiset säännökset, jotka voidaan ottaa huomioon laskettaessa vähimmäispääomaa.

Esim. Sopimuksessa määriteltiin huhtikuussa 1995 ohjeet monenvälisen nettoutuksen vaikutusten tunnistamiseksi (kahden tai useamman pankin välinen sopimus useiden transaktioiden selvittämiseksi yhdessä, koska se on kustannustehokas ja aikaa säästävä vastakohta niiden yksilöimiseen)..

Mikä on Basel 2??

Basel 2: n päätavoitteena oli korvata vähimmäispääomavaatimus tarpeella suorittaa valvontatarkastus pankin vakavaraisuudesta. Basel 2 koostuu 3 pylväästä. He ovat,

- Vähimmäispääomavaatimukset, joilla pyrittiin kehittämään ja laajentamaan Baselissa 1 vahvistettuja vakiosääntöjä

- Laitoksen vakavaraisuuden ja sisäisen arviointiprosessin valvontakatsaus

- Tietojen julkistamisen tehokas käyttö keinona vahvistaa markkinatarkkuutta ja edistää terveitä pankkikäytäntöjä

Uuden kehyksen tarkoituksena oli parantaa tapaa, jolla sääntelypääomavaatimukset heijastavat taustalla olevia riskejä, ja käsitellä paremmin viime vuosina tapahtuneita taloudellisia innovaatioita. Muutoksilla pyrittiin palkitsemaan ja rohkaisemaan jatkuvia parannuksia riskien mittaamisessa ja hallinnassa.

Mikä on Basel 3??

Basel 2: n päivityksen tarve tuntui etenkin Lehman Brothers - maailmanlaajuisen rahoituspalveluyrityksen, joka julistettiin konkurssiin syyskuussa 2008, romahtaessa. Hallinto- ja riskienhallinnan aukot ovat johtaneet tämän sopimuksen kehittämiseen. voimaan 2019 alkaen. Pankkisektori tuli finanssikriisiin liiallisella vipuvaikutuksella ja riittämättömillä likviditeettipuskureilla. Siksi Basel 3: n päätavoite on määritellä lisäkerros omaa pääomaa (pääoman suojauspuskuri) pankeille. Rajoittaessaan rajoituksia maksetaan vain oman pääoman vähimmäisvaatimuksen täyttämiseksi. Lisäksi seuraavat ohjeet sisältyvät myös Basel 3: een.

- Vasta-suhdannepääomapuskuri, joka asettaa rajoituksia pankkien osallistumiselle koko järjestelmän laajuisiin luottomarkkinoihin tavoitteena vähentää pankkien tappioita luottoriskeissä

- Vivutussuhde - tappiota vähentävän pääoman vähimmäismäärä suhteessa kaikkiin pankin varoihin ja taseen ulkopuolisiin vastuisiin riskipainotuksesta riippumatta

- Maksuvalmiusvaatimukset - likviditeetin vähimmäissuhde, LCR (Likvidity Coverage Ratio), jonka tarkoituksena on tarjota tarpeeksi rahaa rahoitustarpeiden kattamiseen 30 päivän stressijakson aikana; pidemmän aikavälin suhde, vakaa nettorahoitusaste (NSFR), jonka tarkoituksena on korjata maturiteetin eroja koko taseessa

- Lisäehdotuksia järjestelmällisesti tärkeille pankeille, mukaan lukien lisäpääomaa koskevat vaatimukset, lisätty ehdolliset pääomat ja vahvistetut järjestelyt rajat ylittävään valvontaan ja kriisinratkaisuun

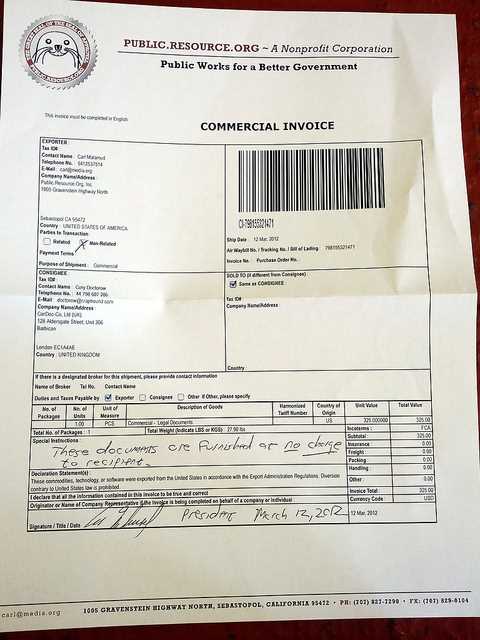

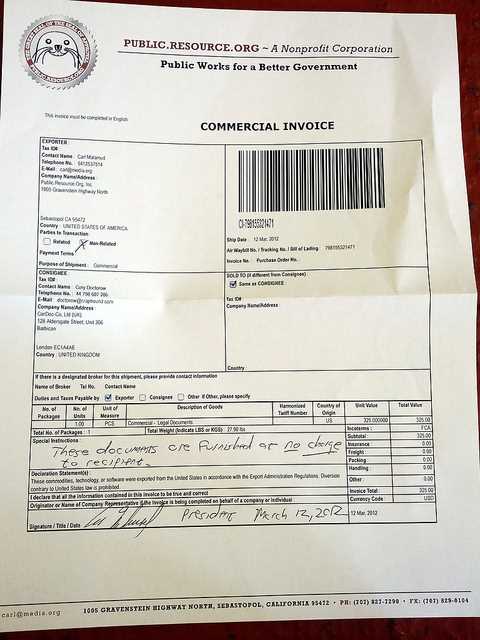

Kuvio _1: Pankkien luotonantokriteerit vaikuttivat eniten finanssikriisiin vuonna 2008

Mikä ero on Basel 1 2: n ja 3: n välillä??

Basel 1 vs 2 vs 3 | |

| Basel 1 | Basel 1 perustettiin päätarkoituksena luetella pankkien vähimmäispääomavaatimus. |

| Basel 2 | Basel 2 perustettiin ottamaan käyttöön valvontatehtävät ja vahvistamaan edelleen vähimmäispääomavaatimusta. |

| Basel 3 | Basel 3: n painopiste oli määritellä ylimääräinen pääomapuskuri, jota pankit pitävät yllä. |

| Riskikeskittymä | |

| Basel 1 | Basel 1: n riskikeskittymä on minimaalinen kolmesta sopimuksesta. |

| Basel 2 | Basel 2 -standardissa otettiin käyttöön kolmen pilarin lähestymistapa riskienhallintaan. |

| Basel 3 | Basel 3 otti käyttöön Basel 2: ssa määriteltyjen likviditeettiriskien arvioinnin. |

| Tarkasteltavat riskit | |

| Basel 1 | Vain luottoriskiä otetaan huomioon Basel 1: ssä. |

| Basel 2 | Basel 2 sisältää laajan joukon riskejä, mukaan lukien operatiiviset, strategiset ja maineeseen liittyvät riskit. |

| Basel 3 | Basel 3 sisältää likviditeettiriskit Basel 2: n käyttöönottamien riskien lisäksi. |

| Tulevien riskien ennakoitavuus | |

| Basel 1 | Basel 1 on taaksepäin suuntautuva, koska siinä otettiin huomioon vain nykyisen pankkisalkun varat. |

| Basel 2 | Basel 2 on tulevaisuudennäkymäinen verrattuna Basel 1: een, koska pääoman laskeminen on riskiherkkä. |

| Basel 3 | Basel 3 on tulevaisuudennäkymä, koska makrotaloudellisia ympäristötekijöitä tarkastellaan yksittäisten pankkikriteerien lisäksi. |

Yhteenveto - Basel 1 vs 2 vs 3

Ero Baselin 1 ja 3 sopimuksissa johtuu pääasiassa eroista niiden tavoitteiden välillä, joiden kanssa ne on perustettu saavuttamaan. Vaikka ne ovatkin hyvin erilaisia esittämissään standardeissa ja vaatimuksissa, kaikkia kolmea navigoidaan siten, että hallitaan pankkiriskejä nopeasti muuttuvien kansainvälisten liiketoimintaympäristöjen valossa. Globalisaation edistymisen myötä pankit ovat yhteydessä toisiinsa kaikkialla maailmassa. Jos pankit ottavat laskentamattomia riskejä, katastrofaalisia tilanteita voi syntyä, koska mukana on suuri määrä varoja, ja kielteiset vaikutukset voivat levitä pian monien maiden kesken. Aikaisin esimerkki tästä on vuonna 2008 alkanut finanssikriisi, joka aiheutti merkittävän taloudellisen menetyksen.

Viite:

1. ”Baselin komitean historia.” Baselin komitean historia. N. 9., 9. lokakuuta 2014. Web. 16. helmikuuta 2017.

2. "Tapaustutkimus: Lehman Brothersin romahtaminen." Investopedia. N. 03. maaliskuuta 2016. Web. 16. helmikuuta 2017.

3. ”Baselin sopimus”. Investopedia. N. 15., toukokuuta 2007. Web. 20. helmikuuta 2017.

4. Amadeo, Kimberly. "Mikä aiheutti vuoden 2008 talouskriisin ja voiko se tapahtua uudelleen?" Tasapaino. N.p., n.d. Web. 20. helmikuuta 2017.

Kuvan kohteliaisuus:

1. ”Subprime-asuntolainojen periminen vuosina 1996-2008”, Yhdysvaltain finanssi- ja talouskriisin syitä käsittelevän kansallisen komission laatima - Yhdysvaltojen finanssi- ja talouskriisin syitä käsittelevän kansallisen komission loppuraportti, s. 6. 70 kuva 5.2 (Public Domain) Commons Wikimedian kautta